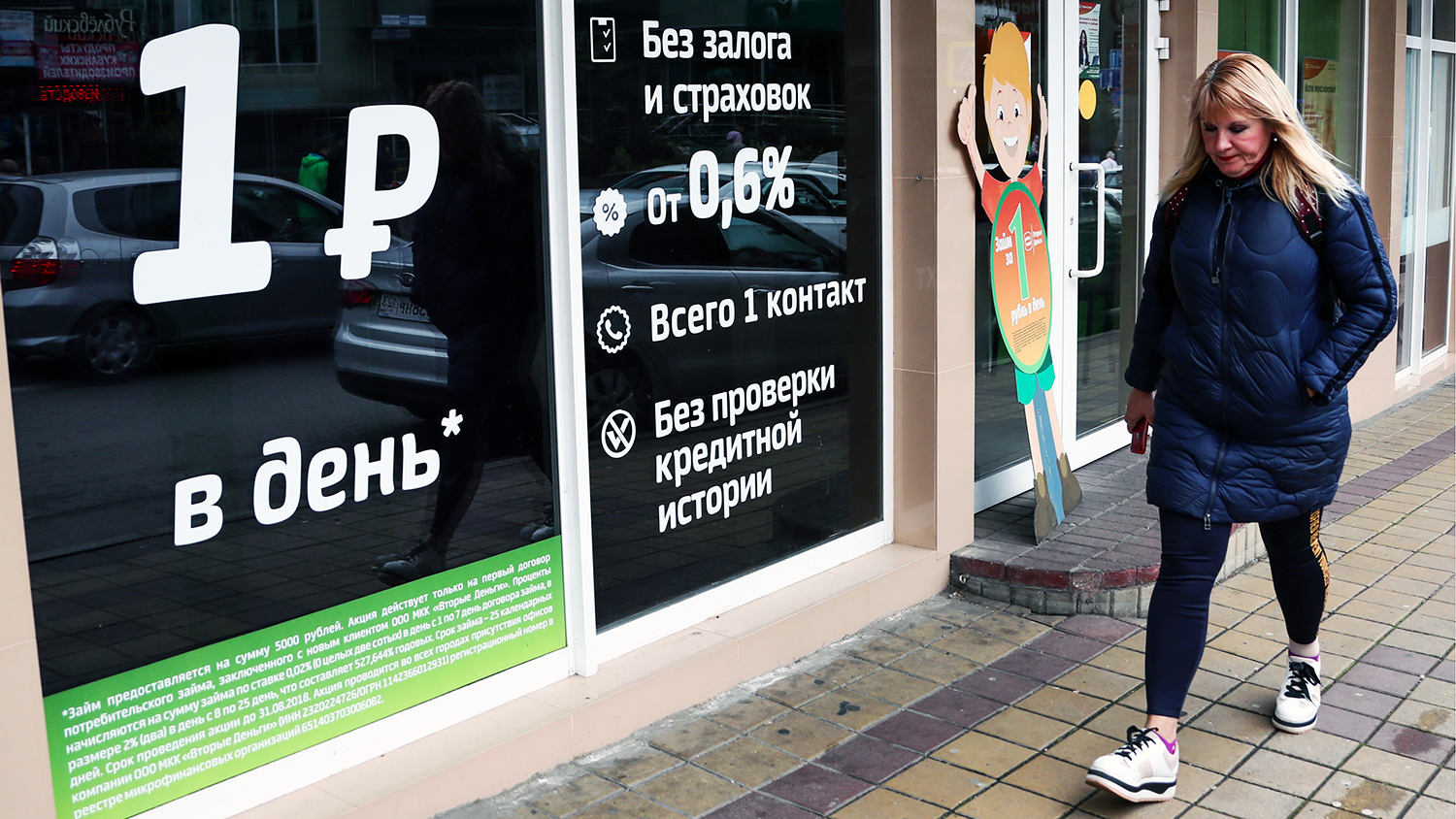

Количество микрофинансовых займов в сентябре увеличилось на 20% по сравнению с показателями весенних месяцев, сообщил «Газете.Ru» генеральный директор финансовой онлайн-платформы Webbankir Андрей Пономарев. Несмотря на то, что на апрель-май пришлись основные ограничения, связанные с пандемией, сейчас количество выдаваемых займов достигло докризисного уровня и даже превосходит его.

По данным Национального бюро кредитных историй, средний размер микрозайма в России достиг максимума с начала текущего года еще в августе: по сравнению с апрелем он вырос на 5,2% и также превысил докризисный уровень.

Так, наибольший средний размер такого рода займов зафиксировали в Москве: он составил 11,82 тыс. рублей, показав рост к апрелю в 22,2%. Самые крупные займы также брали в Ростовской области (в среднем 9,71 тыс. рублей — рост на 8,1%), Санкт-Петербурге (9,21 тыс. рублей), а также в Белгородской области (9,15 тыс. рублей) и Краснодарском крае (8,94 тыс. рублей).

По словам представителя НБКИ Алексея Волкова, такая тенденция говорит о восстановлении сегмента займов «до зарплаты» после сокращения выдачи этой весной, когда россияне старались ограничивать собственное потребление и более осторожно относиться к принятию не себя новых долговых обязательств.

Алексей Пономарев из Webbankir полагает, что у увеличения среднего размера и количества займов есть несколько причин:

«Во-первых, летом после выхода из режима самоизоляции расходы у людей увеличились. В свою очередь, осень является еще более экономически активным временем: многие люди возвращаются в город, собирают детей в школу, покупают теплую верхнюю одежду и так далее», — рассказал «Газете.Ru» генеральный директор платформы.

В качестве второй причины он отмечает такую тенденцию, что к услугам микрофинансовых организаций стали обращаться люди, которые ранее брали кредиты только в банках — они представляют собой довольно платежеспособную аудиторию. Однако граждане по-прежнему очень осторожно относятся к своим долговым обязательствам, учитывая вероятность повторного локдауна, добавляет эксперт.

По мнению члена совета директоров международной аудиторско-консалтинговой сети FinExpertiza Агвана Микаеляна, рост выдач микрозаймов может означать, что заемщики не ожидают в ближайшее время резкого сокращения своих доходов. Он указывает на то, что такие займы пользуются популярностью у групп населения с более-менее стабильным доходом, когда человеку нужно перехватить деньги до зарплаты, и сейчас без четкого понимания своих финансовых возможностей микрозаймы берут скорее в порядке исключения.

Эксперт Академии управления финансами и инвестициями Алексей Кричевский при этом обращает внимание на тот факт, что

банки из-за снижения ключевой ставки чаще отказывают в кредитах, стараются заменить слово «рефинансирование» на «реструктуризация», поэтому население чаще и за большими суммами обращается в МФО.

Он также напомнил о том, что после смены места работы необходимо отработать минимум два-три месяца, чтобы претендовать на получение банковского кредита, а пандемия вынудила миллионы людей трудоустраиваться в другие компании. При этом у банков есть некий сегмент «хороших» клиентов, которым они с удовольствием выдают все большие кредиты, а новым клиентам после проверки стараются предложить займы по ставкам от начала года или ранней весны, которые выше текущих на 3-4% годовых, объясняет эксперт.

Руководитель бизнес-клуба Кирилл Липай также указывает на то, что сейчас взять кредит в банке предпринимателю стало «практически невозможно». Собеседник «Газеты.Ru» рассказал о попытках взять потребительский кредит, которые не увенчались успехом ни в одном банке. «Открыто говорят о смутных перспективах и тяжелом времени для ИП», — говорит предприниматель.

«В регионах стало меньше денег, средние чеки упали, многие предприниматели стали жаловаться на то, что клиенты экономят, ждут более выгодных предложений, вырос процент покупок по акциям. Это говорит о снижении покупательской способности, кредиты и займы могут служить кратковременными решениями для некоторых групп сотрудников», — добавляет Кирилл Липай.

Он также предполагает, что люди могут брать займы, чтобы напоследок получить заряд эмоций и как-то отдохнуть перед новым локдауном. В особенности это касается молодых людей, которые проще относятся с займам, с меньшей ответственностью, что видно видно по структуре их расходов, указывает предприниматель.

Предприниматель Алексей Чехранов отмечает, что не стоит забывать и о социально незащищенных группах населения, которые по тем или иным причинам не могут получить кредит в банке — безработные, мигранты, пенсионеры, люди с очень низкими доходами за чертой бедности.

«В августе у некоторых просто закончились средства к существованию, и они были вынуждены обратиться к микрозаймам, надеясь на улучшение экономической ситуации осенью, появление работы. Но теперь идет тенденция к новым ограничениям и сокращениям, а доллар растет, на фоне чего люди стремятся покупать здесь и сейчас, пока есть возможность и пока цены не взлетели вверх из-за курса рубля»,

— предполагает собеседник «Газеты.Ru».

Вместе с тем, растет и выдача потребительских кредитов. Райффайзенбанк отчитался о рекордной за все время работы на российском рынке выдаче потребкредитов в сентябре — их общая сумма превысила 11,5 млрд рублей, сообщили ТАСС в пресс-службе кредитной организации. Средний размер займа, по их данным, в сентябре также вырос, достигнув 600 тыс. рублей.

Увеличение потребительского кредитования может быть связано с падением курса рубля – в такой ситуации люди часто берут кредиты, чтобы приобрести товары, цены на которые серьезно зависят от курса иностранной валюты – например, импортную технику, говорит Аван Микаелян из FinExpertiza.

«Обычно потребительские кредиты также берутся, когда человек уверен в стабильности своего заработка. В сентябре серьезных опасений по поводу второй волны коронавируса не было, однако сейчас тревожные ожидания начали нарастать, поэтому в октябре ситуация с кредитованием, вероятно, будет отличаться», — предполагает эксперт.

Ряд людей действительно почувствовал себя гораздо лучше из-за самоизоляции и роста ряда отраслей бизнеса, и могут себе позволить большие объемы потребительских кредитов, в том числе и для инвестирования, соглашается Алексей Кричевский.

«Но более реальным кажется гипотеза о том, что люди просто видят, что происходит, и стараются обезопаситься от безденежья на случай второго локдауна, и, по возможности, либо вложить небольшую часть крупных займов, либо перевести в валюту в ожидании дальнейшего падения рубля, что более чем реально ближе к концу года», — резюмирует эксперт.

Цивилизация

Цивилизация