Личный кредитный рейтинг закреплен в поправках к федеральному закону «О кредитных историях». Отныне бюро кредитных историй будут не только предоставлять россиянину кредитный отчет, но также выдавать персональный кредитный рейтинг в баллах. Чем выше балл, тем меньше уровень кредитного риска человека.

«С 31 января 2019 года россияне вместе с кредитной историей будут получать балл, который позволит увидеть себя глазами кредитора и оценить шансы на получение кредита», — сказал и.о. генерального директора Объединенного кредитного бюро (ОКБ) Николай Мясников ТАСС.

В законе говорится, что россияне смогут дважды получить кредитный отчет бесплатно — по одному разу в бумажной и электронной формах.

Его можно будет запросить через личные кабинеты банков или с помощью Единой системы идентификации и аутентификации (ЕСИА).

Персональный кредитный рейтинг будет формироваться по аналогии со скоринговыми системами, которые банки и микрофинансовые организации применяют, чтобы принять решение о выдаче займа. Баллы будут рассчитываться автоматически на основе кредитной истории. Рейтинг зависит от наличия просрочек по кредиту, уровня долговой нагрузки, количества запросов на проверку кредитной истории и других факторов.

Для заемщика важен не столько сам балл, сколько интервал уровня риска, которому он соответствует, — высокий, средний или низкий.

Предполагается, что благодаря личным рейтингам банкам станет проще принимать решения о выдаче кредитов. При этом высокий балл не гарантирует выдачу кредита, поскольку решение об этом остается за кредитором.

«Этот рейтинг будет дисциплинировать людей, они будут стремиться к тому, чтобы в этом рейтинге быть на более высокой позиции, будут формировать позитивную кредитную историю», — считает глава комитета Госдумы по финансовому рынку Анатолий Аксаков. По его словам, чаще всего кредитную историю портит невыплата по потребительскому кредиту.

Напомним, сейчас депутаты рассматривают возможность привязать выдачу потребительских кредитов к величине семейного дохода. Платежи россиян по кредитам должны составлять не более половины совокупного дохода семьи. Впрочем, величину долговой нагрузки еще предстоит определить — 40% или 50% дохода, отмечал депутат.

Ранее в ОКБ оценили персональный кредитный рейтинг 77,7 млн граждан России, которые хотя бы один раз брали кредит в банке или МФО. Согласно результатам, высокий кредитный рейтинг имеют 60,6 млн человек, или 78%. Иными словами, у большинства нет проблем с выплатой кредита. Средний рейтинг у 9% заемщиков, или 7,4 миллиона человек, низкий кредитный рейтинг имеют 13%, или 9,8 миллиона человек.

28 января вступили в силу нормы, по которым предельный уровень долга россиян ограничат. Размер долга по займам и потребительским кредитам сроком до года не может вырасти больше, чем в 2,5 раза от взятой суммы. Если долг достигнет этой отметки, то закон запрещает дальнейшее начисление процентов, а также взимание неустойки (штрафов, пени), других платежей и применение к заемщику иных мер ответственности. По займам до зарплаты размер долга не должен увеличиться больше чем на 3 тысячи рублей. Ежедневная выплата такому займу не должна превышать 200 рублей.

Такие меры вызваны активным ростом долгов россиян в последнее время.

Согласно статистике Центробанка,

в 2018 году долги россиян по кредитам выросли рекордно — на 22,8% в годовом выражении. Объем кредитных долгов россиян достиг 14,9 триллиона рублей.

Это самые высокие темпы роста задолженности за последние пять лет. Чаще всего люди берут потребительские кредиты, автокредиты и ипотеку.

При этом реальные доходы населения России в 2018 г. снова снизились — на 0,2%. Это пятое подряд годовое снижение, следует из данных Росстата. В последний раз рост реальных доходов населения наблюдался 2013 году (+4%).

Тем временем инфляция разгоняется. В этом году из-за увеличения НДС, повышения тарифов ЖКХ и роста цен на бензин она прогнозируется выше таргета ЦБ в 4%.

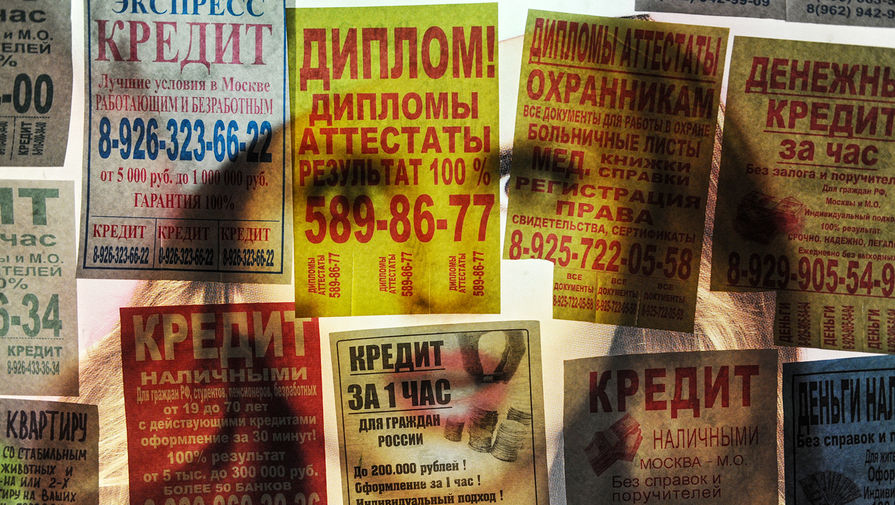

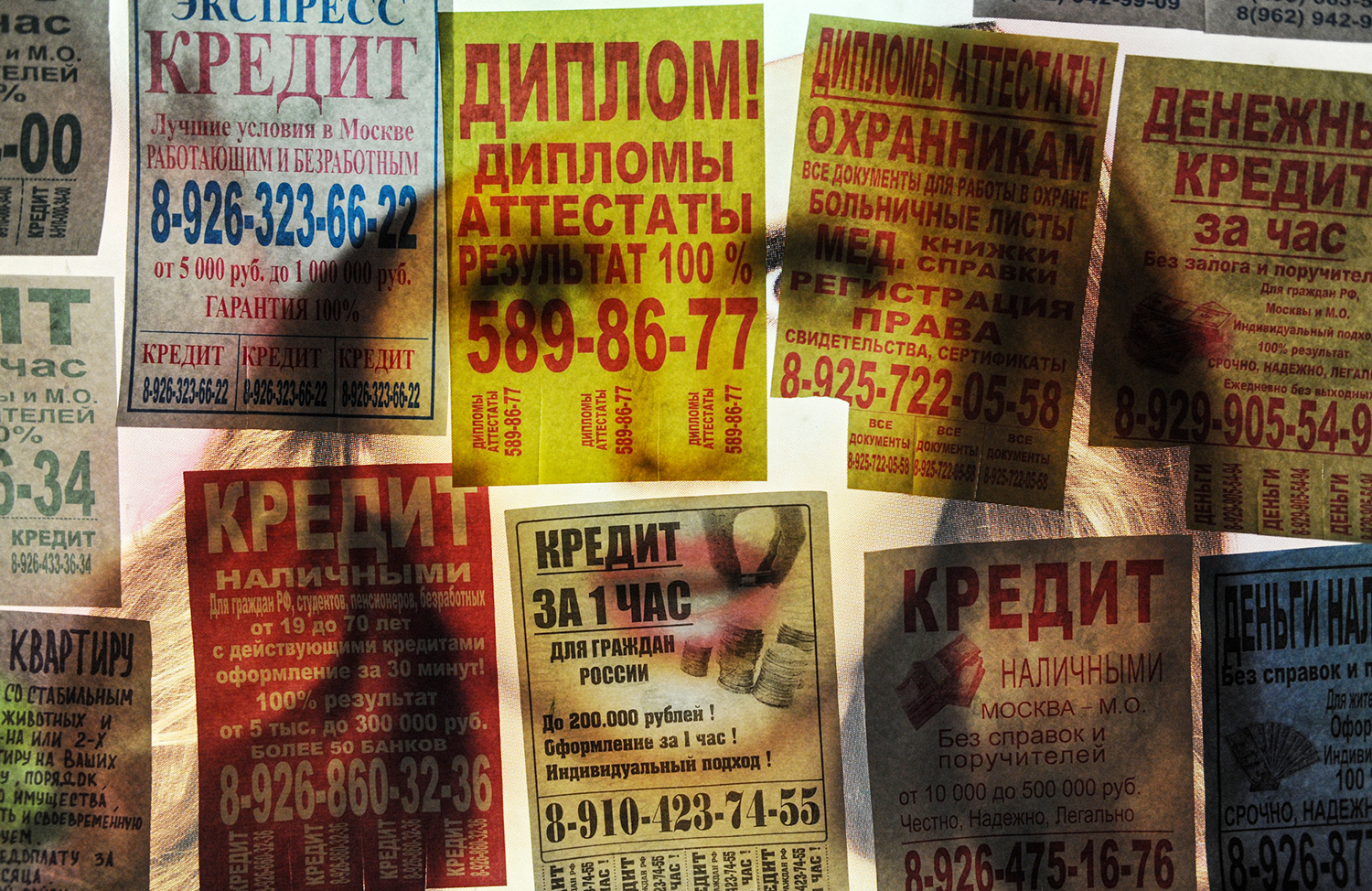

Вместе с тем есть риск, что граждане чаще станут обращаться к «черным кредиторам». По итогам 2018 года нелегальные кредитные организации увеличили обороты. По данным исследования, проведенного саморегулируемой организацией «МиР», нелегальные кредиторы в прошлом году сформировали кредитный портфель в размере 115 миллиардов рублей. Это на 15% больше показателей 2017 года, что сравнимо с динамикой легального рынка микрофинансирования.

Цивилизация

Цивилизация