Американские казначейские облигации считаются золотым стандартом и основой мирового долгового рынка, абсолютным безрисковым активом из учебников по финансам. Их рынок самый большой и максимально ликвидный. Еще не так давно, сценарии при которых способность США обслуживать свой долг в принципе не подвергалась сомнению. Вероятность полной реализации такой версии событий не столь велика, но разумному инвестору стоит иметь ее в виду. И на это четыре причины:

1. «Инвестиционно непривлекателен»: цена будет падать, доходность ушла в отрицательную зону

В отличие от европейского госдолга, гособлигации США все еще торгуются с положительной доходностью. Однако в реальности вложения в эти бумаги не дают инвестору возможности заработать. Инфляция, которая является постоянным фоном экономики, «съедает» часть этой доходности.

Реальная доходность гособлигаций США со сроками погашения от трех месяцев до пяти лет при инфляции в 1,9% была отрицательной последние 10 лет:

- средняя номинальная доходность трехмесячных облигаций составила 0,57 %;

- средняя номинальная доходность 12-месячных облигаций составила 0,74 %;

- средняя номинальная доходность пятилетних облигаций составила 1,65 %.

Реальную положительную доходность имели только 10- и 30-летние облигации - благодаря номинальной доходности в 2,4 и 3,2 % соответственно.

Инфляционные ожидания, закладываемые рынком на 30-летний горизонт, снизились с 1,8 % зимой 2020 года до 1,6 % в текущий момент (на 10-летний - до 1,3 %). При этом доходность 30-летних облигаций составляет сейчас 1,5 % (10-летних - 0,7 %), что не дает инвесторам надежды заработать. Зимой доходность 30-летних облигаций составляла 2,2–2,4 %, что еще позволяло рассчитывать на реальную доходность хотя бы в 0,4–0,6 %, но и такой результат теперь уже недостижим.

При этом исторически доходность американских гособлигаций всегда росла, а реальная доходность возвращалась в положительную зону после преодоления острой фазы паники на рынке. Так, после кризиса еврозоны в 2012 году номинальная доходность 30-летних американских гособлигаций выросла с 2,5 до 3,9 % (10-летних - с 1,5 до 2,9 %). После острой фазы мирового кризиса 2008 года номинальная доходность 30-летних облигаций выросла с 2,6 до 4,8 % (10-летних с 2,2 до 3,8 %).

Однако в текущий момент финансовые рынки все еще настроены пессимистично, а значит, ралли на рынках рисковых активов, которое будет давить на рынок госдолга, продолжается и далеко от завершения. Сегодня покупка долгосрочных гособлигаций США обернется убытками - из-за падения цены облигаций на фоне роста доходности в обозримом будущем, тем большими, чем длиннее долг.

2. Структура бюджета и ошибки правительства и законодателей «оголили» Америку перед кризисом: дефицит бюджета и госдолг продолжают расти

Политика правительства США долгое время ошибочно не была контрциклической – то есть, не реализовывала задачи предотвратить возникновение кризиса или минимизировать его экономические последствия. Размер госдолга в период экономического роста не снижался, что позволило бы подойти к кризису с меньшим бременем расходов, преимущественно по внешнеполитическим причинам. При этом последние двадцать лет бюджет США был дефицитным даже без учета расходов на обслуживание долга, которое снижалось вместе со ставками. Госдолг же все время рос относительно ВВП и за 20 лет добрался с 55–65 до 105 % ВВП на конец 2019 года.

Бюджет федерального правительства США был дефицитным долгое время, и в ближайшие годы первичный дефицит бюджета (без учета средств на обслуживание госдолга) может составить до 7% ВВП при уровне поддержки экономики, аналогичном прошлому кризису. По оценкам экспертов, в 2020 году дефицит будет намного выше.

Способов покрыть нехватку денег в казне не так уж много. Можно урезать расходы государства, но такой вариант для США вряд ли приемлем - как из-за спада экономики, так и из-за политической ситуации в стране и за ее пределами. Более того, обе партии идут на выборы с крупными расходными программами, а для бюджета разницы между расходами на оборону и инфраструктуру или образование и медицину, по сути, нет.

К тому же в расходах постоянно растет доля защищенных статей. Повышение налогов самое большее покроет новые расходные амбиции.

Другой вариант – продолжать наращивать пирамиду госдолга. Что и предпочитают делать США.

При этом ФРС все больше финансирует дефицит бюджета напрямую, по сути просто печатая деньги. Несмотря на то, что исторический опыт многих стран показал - необдуманная эмиссия приводит к росту инфляции и девальвации валюты.

3. Кредитная устойчивость пошатнулась

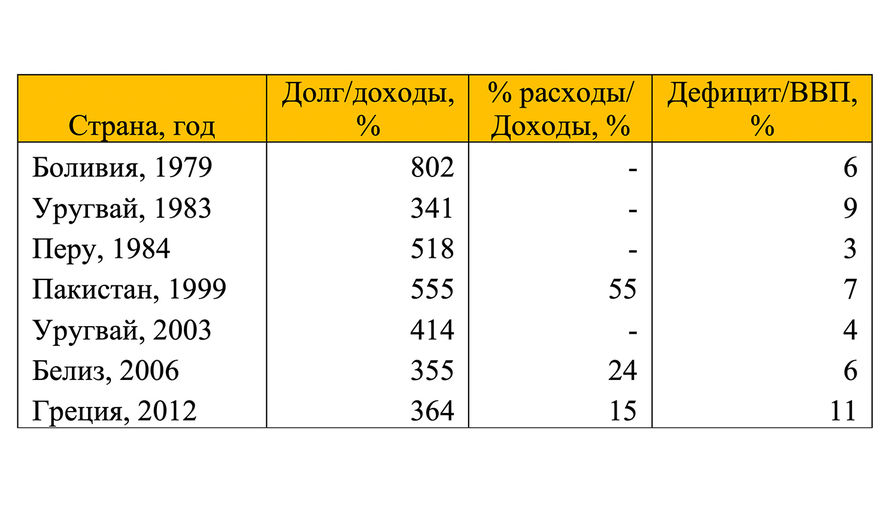

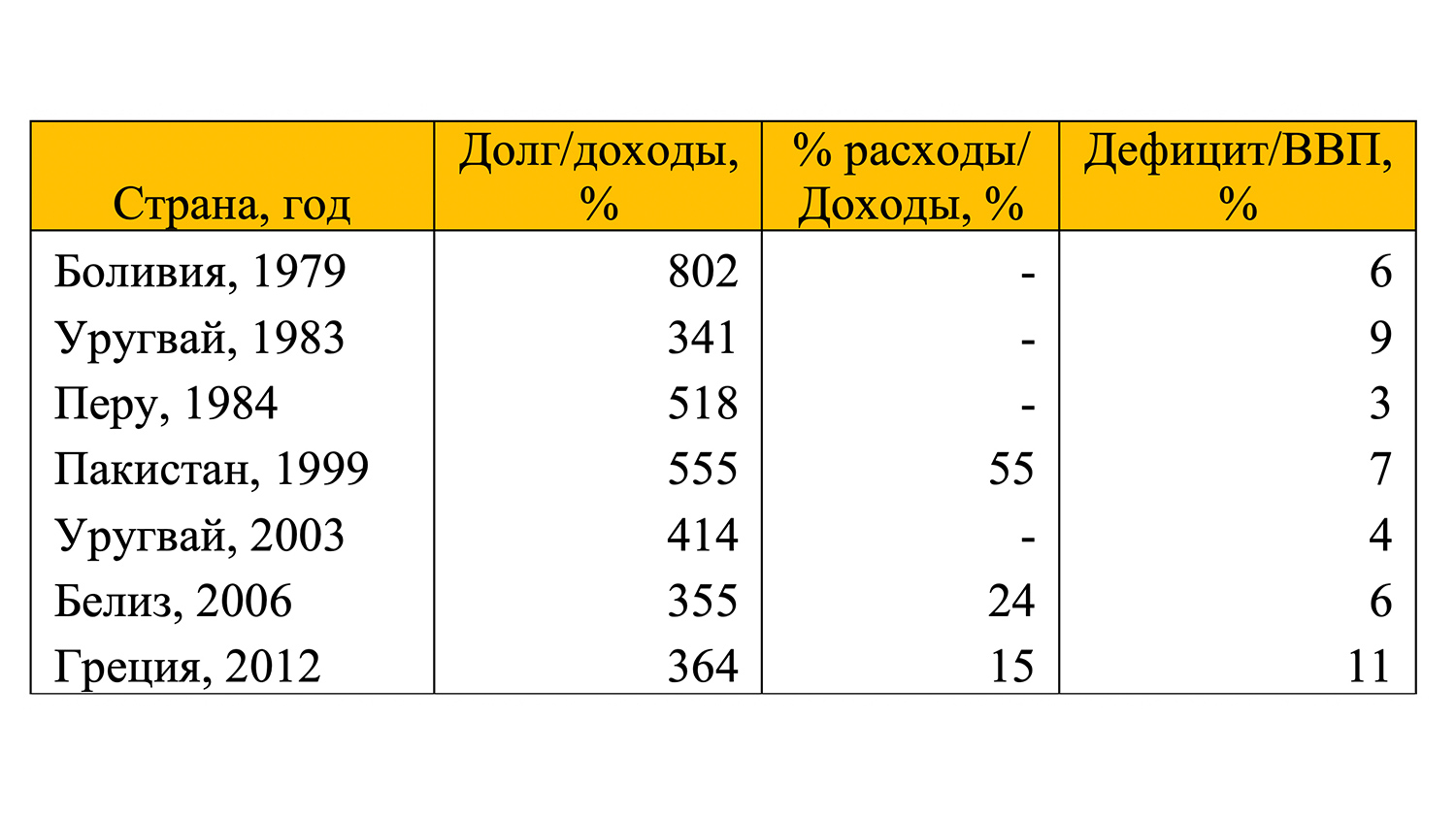

По итогам 2019 года долг федерального правительства США составил 650 % от доходов бюджета (или 105% от ВВП). Это один из самых высоких показателей в мире, и он в разы больше установленных международными институтами предельных значений. Очевидно, что другие страны при таком объеме госдолга и хроническом дефиците бюджета уже оказались бы в ситуации дефолта. Это и происходило, что видно на исторических примерах, указанных в таблице. При этом госдолг США практически не имеет шансов сократиться из-за серьезного кризиса в экономике в 2020 году.

Таблица. Показатели стран перед дефолтами, вызванными бюджетными проблемами

Процентные расходы (расходы на обслуживание государственного долга) бюджета США пока близки к отметке в 10 % от доходов бюджета. Это, по общепринятым меркам, приемлемая процентная нагрузка. Несложно посчитать, что при долге в 140% от ВВП через пять лет (это 820% от доходов федерального бюджета) процентная ставка по долгу должна держаться на уровне 1,2%, чтобы процентная нагрузка на бюджет не превышала десятипроцентного порога. При этом, по прогнозам экономистов, в ближайшие 30 лет инфляция ожидается на уровне 1,6%.

Получается, что ФРС должна проводить политику с отрицательными реальными процентными ставками многие годы только ради поддержания устойчивости пирамиды госдолга.

ФРС в своей монетарной политике руководствуется рядом правил, которые упрощенно были сведены в формулу, известную как «правило Тейлора». Руководствуясь этим правилом, можно ожидать, что ФРС при постоянном превышении инфляции уровня в 2% установит ставку хотя бы в 3% для борьбы с повышенной инфляцией сначала и с перегретым рынком труда в дальнейшем.

Возможен даже рост ставок до 4–5% по длинным гособлигациям: такие ставки исторически считались нормальными до начала экспериментов центральных банков с нулевыми ставками и количественным смягчением. Процентная нагрузка на бюджет США тогда достигнет 23% (при ставке в 3%), а возможно, и 30–38 % (при ставках в 4–5%). При такой нагрузке дефолт станет неизбежным. Поэтому ФРС будет препятствовать росту процентных ставок, удерживая реальную процентную ставку в отрицательной зоне. Американский бюджет последние 20 лет получал большие выгоды от снижения ставок и слишком зависим от них – а это требует высочайшего доверия.

4. Политические риски выборочного дефолта или ареста активов

Государственный долг можно эффективно использовать в политических целях. Например, выборочно дефолтить гособлигации перед определенным кредитором, продолжая обслуживать долговые обязательства перед другими кредиторами. Пример такого поведения в 2015 г. показала Украина.

Поскольку трежерис номинированы в долларах США, инвесторы вынуждены использовать американские банки и депозитарии для хранения и расчетов. А они находятся под властью американского правительства. То, что американские власти способны оказывать давление на неугодных, замораживая их активы в национальных финансовых учреждениях, уже было продемонстрировано не раз. Как и угрозы финансовыми санкциями при ведении международных переговоров как торгового, так и военного характера – пока идея помахать санкционной дубиной и изъять долг в сторону Китая или России уже не раз озвучивалась рядовыми сенаторами, но такие идеи имеют свойство становиться приемлемыми и для более серьезных инстанций.

Автор — ведущий методолог рейтингового агентства «Эксперт РА»

Цивилизация

Цивилизация