По словам Евтеева, при вложениях в золото следует иметь в виду, что этот драгметалл — инструмент долгосрочных сбережений.

«Для быстрого заработка и спекуляций вариант с инвестициями в золото не подходит. Размещение своих средств в любой драгметалл лучше планировать с дальним горизонтом, лучше лет на пять-десять», — отметил эксперт.

Кроме того, в зависимости от выбора способа приобретения и хранения золота размер потенциального дохода от этого актива может быть разным, добавил он. Потенциальному инвестору обязательно надо учитывать так называемые спреды между ценой на покупку и продажу драгоценного металла, возможные расходы по операциям и иные нерыночные риски.

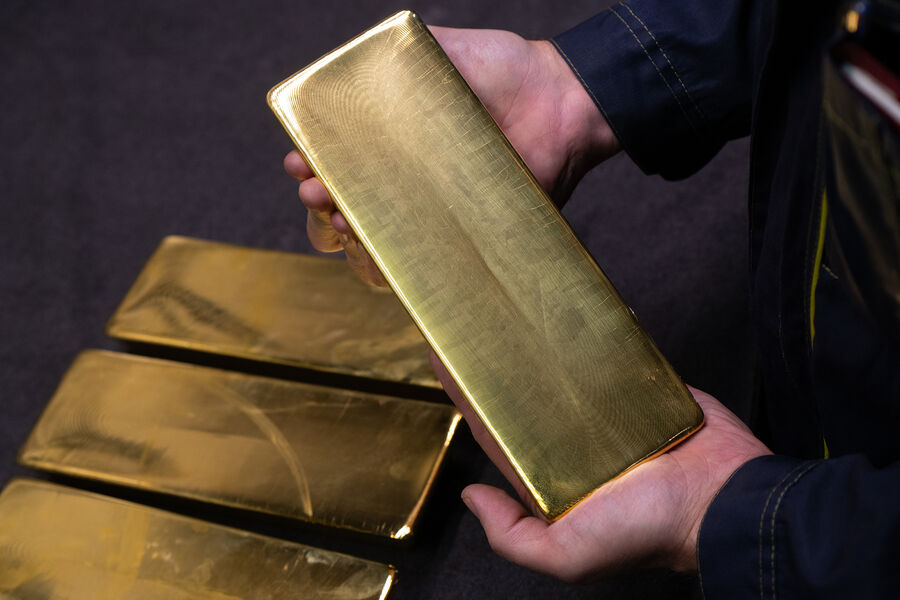

Слитки и инвестиционные монеты

Золотые слитки, как правило, покупают в банках. При этом цена слитка с одинаковой массой в разных банках отличается. Например, при курсе ЦБ 5913,1 рубля за 1 грамм золота, слиток массой 10 граммов могут продавать за 60 000 — 65 000 рублей, но это при условии его идеальной сохранности и наличии сертификата.

«Большой слиток в пересчете на граммы покупать выгоднее, чем несколько маленьких. Слиток массой 50 грамм при покупке, как правило, стоит дешевле, чем 5 слитков по 10 грамм», — сказал Евтеев.

Золотые монеты могут продаваться значительно дороже стоимости металла, из которого они отчеканены, при условии, что они представляют коллекционную ценность.

Например, золотую монету «Георгий Победоносец» номиналом 50 рублей в 2007 году можно было приобрести примерно за 6 тыс. рублей, а в 2023-м эта монета оценивается примерно в 59 тыс. рублей.

«Хранить физический металл надо очень бережно, ведь при продаже оценивается не только вес металла, но и сохранность слитка или монеты», — уточнил Евтеев.

Обезличенные металлические счета

ОМС — это так называемое «виртуальное» золото. Открывается банковский счет, на котором отражается драгметалл в граммах без его физического получения в банке. Если стоимость металла растет, повышается и доходность вложений. При этом не нужно заботиться о сохранности слитков или монет.

По сути ОМС — это гибрид банковского счета и инвестиционного продукта. ОМС можно пополнять или частично выводить с него деньги, продав часть металла. Счет можно закрыть в любое время без штрафов и потери накопленного дохода.

«Как правило, интерес россиян к ОМС возникает в период снижения курса рубля, ведь в обезличенном виде золото — это валютный актив. Цену на металл определяет Лондонская биржа в долларах за 1 унцию (31,1 грамма). Банк России делит объявленную биржей цену на 31,1 и переводит в рубли — так получается учетная цена за 1 грамм металла в рублях. Если курс рубля снизится, то есть доллар будет стоить дороже, стоимость золота в рублях вырастет. Это произойдет независимо от изменения цены на металл на Лондонской бирже. Продадите металл в такой момент — получите дополнительную прибыль», — пояснил Евтеев.

Те, кто, например, 20 марта текущего года открыл ОМС на 10 грамм золота по действующей тогда цене 4700 рублей за 1 грамм, 22 сентября 2023 года, при закрытии ОМС могли получить доход 13 020 рублей, добавил он. В этот день стоимость 1 грамма золота по официальному курсу Центробанка была 6 002,85 рубля за 1 грамм.

На практике реальная доходность может быть иной, сказал эксперт. Все дело в том, что банки имеют право самостоятельно устанавливать цену покупки и продажи металла, само собой они это делают так, чтобы получить прибыль.

Банки фиксируют, что спрос россиян на ОМС с начала года вырос на 40%. Такой интерес объясняется стремлением защитить свои сбережения от ослабления курса и инфляции, и тем, что крупнейшие банки разрешают проведение операций с ОМС через интернет-банк. А это дает возможность проводить сделки купли-продажи виртуального металла быстрее, что удобно при колебаниях курса.

«Золотые инструменты» профессионалов

На бирже вложиться в золото можно через паевые инвестиционные фонды (ПИФы) драгоценных металлов, акции золотодобытчиков и производные финансовые инструменты (ПФИ) на драгметаллы.

«Для таких вложений требуются некоторые знания в области биржевой торговли. Опытные игроки знают, что такие инструменты очень чувствительны к рыночным колебаниям и поэтому могут приносить доход как выше, так и ниже расчетного. Поэтому такие вложения делаются в размере максимум 10% от всего инвестиционного портфеля», — посоветовал Евтеев.

Прибыльный баланс

Несмотря на то, что золото не приносит прямые дивиденды, в текущем году его стоимость выросла почти на 8%, а суммарно за последние 15 лет — плюс около 160% в долларах США, уточнил Евтеев.

По данным Минфина РФ, в 2022 году банки продали физлицам более 100 тыс. тонн золота, а за первые четыре месяца текущего года — более 35 тыс. тонн. Это при том, что в 2021 году и в предыдущие годы этот показатель не превышал 5-7 тыс. тонн.

Одним из методов исследования финрынка является технический анализ. Эксперты, которые им пользуются, отмечают, что история роста цен на драгметаллы циклична, и золото — один из наиболее подверженных этому закону активов. Циклы сменяются примерно раз в 10 лет. После завершения цикла золото может дешеветь, но не в разы.

Рентабельность золотых инвестиций сильно зависит от срока инвестирования. Если говорить о временных периодах в несколько десятков лет, средняя рентабельность может достигать 50-60%, а в случае глобальных потрясений (например, пандемии) — еще выше, подчеркнул Евтеев. Но если речь идет о краткосрочных операциях в пределах года или нескольких месяцев, рентабельность может быть значительно ниже и колебаться от 0 до 15%.

«В некоторые периоды золото выполняло роль «тихой гавани», защищающей от инфляции и девальвации, но были и прямо противоположные ситуации, когда оно не только не сохраняло капитал, но даже приводило к потере существенной его части. Поэтому ни в коем случае не стоит хранить в золоте все сбережения. Однако выделить определенную часть накоплений под такие инвестиции может быть очень правильным решением», — заключил Евтеев.

Цивилизация

Цивилизация