Российский страховой рынок больше не привлекает иностранных инвесторов. Присутствие международных страховых групп в РФ сокращается, потому что у их владельцев нет понимания того, каким образом на отечественном рынке можно развивать классические (не накопительные) виды страхования. Такие выводы содержатся в отчете Национального рейтингового агентства (НРА). В исследовании приводятся данные Центробанка, в соответствии с которыми участие иностранных компаний в уставном капитале страховщиков за последний год снизилось почти на 10% — с 17,4% на 1 января 2013 года до 15,88% на начало этого года. «Никаких анонсов об уходе иностранных страховщиков с нашего рынка в прошлом году не было. Видимо, иностранные инвесторы просто не увеличили свою долю, когда наши увеличивали свою», — говорит глава Всероссийского союза страховщиков (ВСС) Игорь Юргенс.

Несмотря на то что Центробанк под руководством Эльвиры Набиуллиной в 2013 году несильно вмешивался в дела страхового рынка и практически не отбирал лицензии (если в 2012 году лицензии были отозваны у 103 компаний, то в 2013 году – только у 38), страховой рынок столкнулся с не меньшими проблемами, чем банковский. В прошлом году страховщикам стало значительно сложнее привлекать новых клиентов: в 2012 году прирост собранных премий страховщиков составил 22%, в 2013 году — всего 11%.

При этом компенсации по проданным полисам страховщики платили и чаще, и больше. По данным НРА, объем выплат за год вырос на 12,9%, впервые обогнав сборы.

«Тенденция превышения темпа роста премий над темпом роста выплат, существовавшая в течение трех предыдущих лет, в 2013 году сменилась на противоположную и, скорее всего, сохранится и в следующем году», — прогнозируют аналитики агентства.

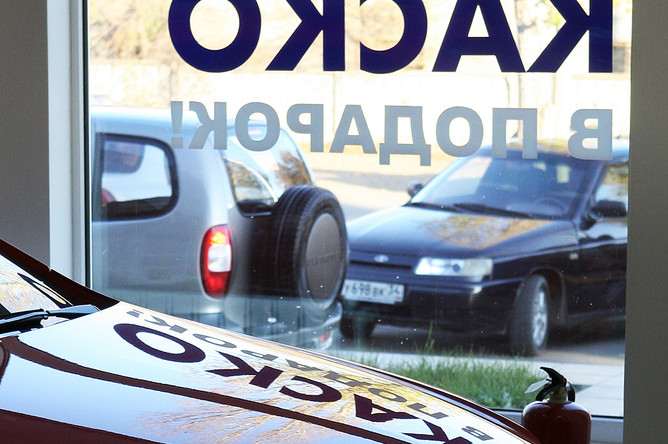

В основном страховщикам приходится увеличивать компенсации в сегменте автострахования. Если на начало 2013 года страховщики терпели высокую убыточность в обязательном автостраховании (ОСАГО), где государство сдерживает рост тарифов, то теперь и каско становится сегментом, проблемным для страховщика, говорится в отчете НРА. Размер средней выплаты каско превысил 50 тыс. рублей, при том что средняя стоимость страховки составила 43 тыс. рублей. Коэффициент выплат по каско вырос до 73,58% (в 2011–2012 годах — 64%) – в основном в связи с правоприменительной практикой (решениями пленума Верховного суда), которая облегчила клиентам получение выплат и ускорила этот процесс.

Страховщики отвечают повышением тарифов каско, но убыточность растет быстрее.

«Практически все недавно покинувшие рынок иностранные инвесторы имели в портфеле не менее 60% моторного страхования, которое сейчас как раз испытывает сложности», — говорит руководитель блока розничных продаж компании МСК Сергей Ефремов. Таким образом, автострахование становится все менее желанным для страховщиков, несмотря на то что для большинства крупнейших компаний (топ-20) составляет основу бизнеса. «В 2014 году следует ожидать изменений в составе автостраховщиков, занимаемых ими долей рынка, сохранения тенденции роста тарифов», — отмечается в обзоре НРА. Наращивание премий «без четкого понимания судьбы договора» приводит к генерированию убытков. Опрошенные страховщики говорят, что в автостраховании по-прежнему предпочтительны договоры на страхование корпоративного транспорта.

В сокращении иностранных инвестиций виноваты не только суды и тарифы, но и недостаточное регулирование. «С момента работы российского рынка нет ни одной удачной страховой компании, которая добилась бы успеха на российском рынке, — констатирует Ефремов. – Во многом это происходит из-за того, что наш рынок еще развивается и активного регулирования на нем нет». По его словам, сейчас Центробанк заставил страховщиков по-новому взглянуть на закон «Об ОСАГО» и на закон «О защите прав потребителей», при этом перестраиваться приходится на ходу.

Как ожидают аналитики НРА, Центробанк будет помогать и страхователям, и страховщикам. «В отличие от прежней модели регулирования, интересы ЦБ одновременно с надзором будут распространяться на развитие рынка страхования и защиту прав страхователей», — говорится в отчете. У рынка разработана стратегия, которая была согласована с регулятором. В 2014 году страховщиков ждет усиление надзора, определение системно значимых страховщиков и введение института кураторства. При этом новым компаниям, которые желают войти на рынок, придется соответствовать ужесточенным требованиям по капиталу, репутации собственников и руководителей. Претендентов пока не видно.

По мнению экспертов, в этом году тенденция к уходу иностранных денег из российского страхового бизнеса продолжится. В феврале швейцарский гигант Zurich Insurance Group заявил о продаже своей российской «дочки» из-за убытков в розничном бизнесе. Однако в страховом бизнесе есть еще сегменты, которыми можно заинтересовать иностранный капитал. В частности, как уверяет НРА, наибольший интерес для иностранцев предоставляет сегмент страхования жизни. «Инвесторы всегда идут туда, где есть перспективы. И на сегодняшний день рынок страхования жизни еще не освоен в России», — подчеркивает Генеральный директор компании «СОГАЗ жизнь» Ирина Якушева. Но пока в основном он растет за счет банковского канала, когда клиенты получают страховку вместе с кредитом.

Руководитель центра стратегических исследований «Росгосстраха» Алексей Зубец считает, что российский страховой рынок выглядит лучше экономики. «Страхование демонстрирует положительный рост – развивается быстрее экономики в целом. Есть кризисные тенденции на рынке ОСАГО, но это 13–14% от общих объемов, а если откинуть ОСАГО, то весь остальной российский рынок совершенно здоров», — говорит он.

В текущем году страховому сектору предстоит перейти от модели экстенсивного к модели интенсивного роста. По мнению опрошенных экспертов, сегодня купить страховщика в России можно очень дешево: в разы дешевле, чем в кризисном 2008 году (тогда была закрыта сделка по покупке СК «Наста» брендом Zurich за $465 млн). И иностранцам нужно лишь дождаться, пока успокоится политическая ситуация вокруг России.

Цивилизация

Цивилизация