На Лондонской фондовой бирже на этой неделе завершится IPO банка «Тинькофф Кредитные Системы». Изначально материнская компания, которой полностью принадлежит ТКС-банк, планировала привлечь в результате IPO $750 млн. Однако, поскольку еще перед началом роуд-шоу спрос оказался значительно выше ожидаемого (заявок было подано больше предполагаемого IPO), объем размещения сначала увеличили до $870 млн, а сегодня – еще до $1,087 млрд. Предполагается, что из привлеченных средств банк получит $175 млн, остальное достанется акционерам. В числе акционеров банка – Олег Тиньков, владеющий 60,5% акций, Vostok Nafta (13,2%), Goldman Sachs (12,3%), а также Baring Vostok (7,9%). При этом после размещения доля Тинькова снизится до 50%, насколько уменьшится доля других акционеров банка, кредитное учреждение не сообщает.

На фоне высокого спроса банк установил ценовой коридор в $14–17,5 за GDR (глобальную депозитарную расписку). Это соответствует оценке всего банка в $2,6–3,2 млрд, говорится в сообщении на LSE. «Это предполагает уникальную высокую оценку банка по мультипликатору P/BV (отношение текущей рыночной капитализации компании к ее балансовой стоимости) – в сравнении не только с российскими, но и с зарубежными банками, — говорит заместитель руководителя аналитического департамента «Совлинк» Ольга Беленькая. — Банк предполагает привлечь новый капитал в размере до $175 млн, значит, без учета нового капитала оценка банка составляет $2,4–3,0 млрд.

При этом, по данным последней доступной отчетности банка по МСФО по итогам первого квартала 2013 года, его капитал составляет $356 млн, т.е. отношение P/BV составляет около 7. Даже Сбербанк сейчас стоит 1,3 капитала, а большинство других российских банков оцениваются рынком ниже балансовой стоимости капитала», — добавляет эксперт.

Аналитики удивлены столь высокой оценкой банка и объясняют ее самыми разными причинами. По одной из версий, банк выбрал удачное «окно» для IPO на фоне решившегося вопроса с повышением госдолга США и последовавшим за этим повышением спроса к инвестициям в развивающиеся рынки. Добавило интереса к акциям банка также то, что ТКС стал первым российским кредитным учреждением, решившимся провести первичное размещение акций более чем за два последних года, собрав, таким образом, весь накопившейся интерес со стороны инвесторов к отечественным банкам, считают эксперты.

Другая версия связана с позицией основателя банка Олега Тинькова: компанию необходимо сравнивать с IT-компаниями, а не с банками.

«IT-технологии позволили банку привлекать большое количество клиентов, не заботясь о построении разветвленной розничной сети. Однако несмотря на то, что инновационный подход к поиску клиентов позволяет бизнесу Олега Тинькова расти высокими темпами, компания в первую очередь является банком, что и диктует методы ее оценки», — возражает Ацамаз Басиев, управляющий директор отдела фондовых операций Concern Genaral Invest.

При этом, если оценивать ТКС не как IT-компанию, а как банк, который специализируется на дистанционном обслуживании клиентов, то основания для оптимизма у инвесторов также имелись. В 2012 году ТКС-банк увеличил чистую прибыль по МСФО в 1,8 раза по сравнению с 2011 годом, до $122 млн. В 2013 году банк прогнозирует рост прибыли в 1,7 раза, до $200 млн. За два года (2011 и 2012) ТКС-банк увеличил нетто-активы более чем в 5 раз (65,4 млрд руб.). На 1 июля 2013 года банк занял 3-е место в России по объему портфеля кредитных карт.

«Специфика банка позволяет снизить операционные расходы (содержание отделений, персонала и т.д.). В итоге чистая процентная маржа составляет около 35%. Последний показатель позволяет банку безболезненно формировать значительные резервы под обесценение кредитного портфеля», — говорит Тимур Нигматуллин, аналитик «Инвесткафе».

Впрочем, все равно такие финансовые результаты кредитного учреждения, по мнению экспертов, совсем не объясняют столь высокую оценку банка. По сути, инвесторы, купив бумаги ТКС-банка, продемонстрировали уверенность в будущих финансовых результатах, считают аналитики.

Однако повторить нынешние показатели банку будет очень сложно. Конкуренция на рынке потребительского кредитования растет и может привести к снижению ставок по кредитным картам, считает Виталий Ледовской, трейдер управления инвестиционных операций Ланта-Банка.

«По сути, инвесторам предлагается не столько привлекательная история бизнеса ТКС, но ее экстраполяция на будущее.

Однако при сегодняшнем конкурентном преимуществе ТКС-банка цена IPO выглядит сильно завышенной с учетом закредитованности заемщиков, ухудшения качества розничных портфелей банков, замедления роста рынка, ограничительных мер ЦБ. Риски сектора в целом уже проявились, но не полностью – как правило, потребкредиты берут люди с невысокими доходами, и их платежеспособность может дополнительно снизиться в случае ухудшения макроэкономической ситуации, потери работы», — говорит Ольга Беленькая.

Отчетность ТКС-банка показывает долю просрочки на уровне 6%. Эта цифра удивительно низка для высокорискового сегмента потребкредитования, выбранного банком, говорит аналитик. Можно ожидать, что изменение рыночных условий и ужесточение регулирования приведет к замедлению роста бизнеса и снижению рентабельности, добавляет она.

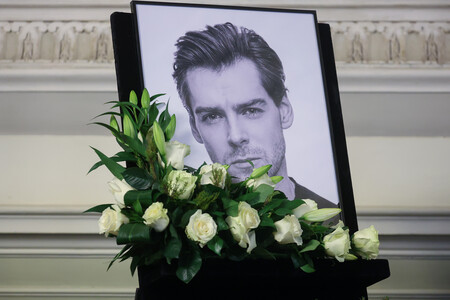

Таким образом, логически объяснить, почему инвесторы так высоко оценили банк ТКС, сложно. «Олег Тиньков очень выгодно продал историю своего «инновационного» розничного банка зарубежным инвесторам в то время, когда риски в отрасли серьезно выросли, — говорит начальник управления по анализу долговых рынков компании БКС Леонид Игнатьев. — В том числе сыграла роль харизма Тинькова, слава его как эффективного управленца. А акционеры смогли почувствовать себя соинвесторами талантливого Тинькова», — полагает аналитик.

При этом харизма Тинькова оказалась настолько сильной, что инвесторам не помешало даже то, что последние IPO российских банков были, мягко говоря, не самыми удачными. «Так, инвесторы, купившие акции НОМОС-банка во время IPO, к нынешнему моменту потеряли порядка 7% своих инвестиций. Однако это выглядит несущественным по сравнению с падением котировок акций банка ВТБ более чем на 71% с момента IPO в 2007 году», — отмечает Ацамаз Басиев. По мнению экспертов, нынешнее IPO ТКС-банка может стать такой же «обманкой», как и размещение ВТБ.

Цивилизация

Цивилизация